Расчёт уровней.

Расчёт опционных уровней в индикаторе OptionLevels

Для расчёта опционных уровней для рынка Forex необходимо знать:

- конкретный опционный контракт, по данным которого строятся уровни

- опционные страйки, по которым ведётся торговля

- премии за риск по этим страйкам.

- размер форвардных пунктов.

Данные о контрактах, страйках и премиях предоставляются (платно и бесплатно) крупнейшими

биржевыми площадками и специализированными финансовыми организациями.

В комплекте «SvarogFX» эти данные берутся из официальных отчётов Чикагской биржи CME.

Данные о размере форвардных пунктов могут быть рассчитаны исходя из размера процентных ставок,

но в комплекте «SvarogFX» размер Forward Points высчитывается на основе котировок,

получаемых в режиме реального времени путём определения разницы между уровнями цен фьючерсов

и цен Форекс. Каждое вычисление состоит из усреднения нескольких вычислений, разделенных во времени.

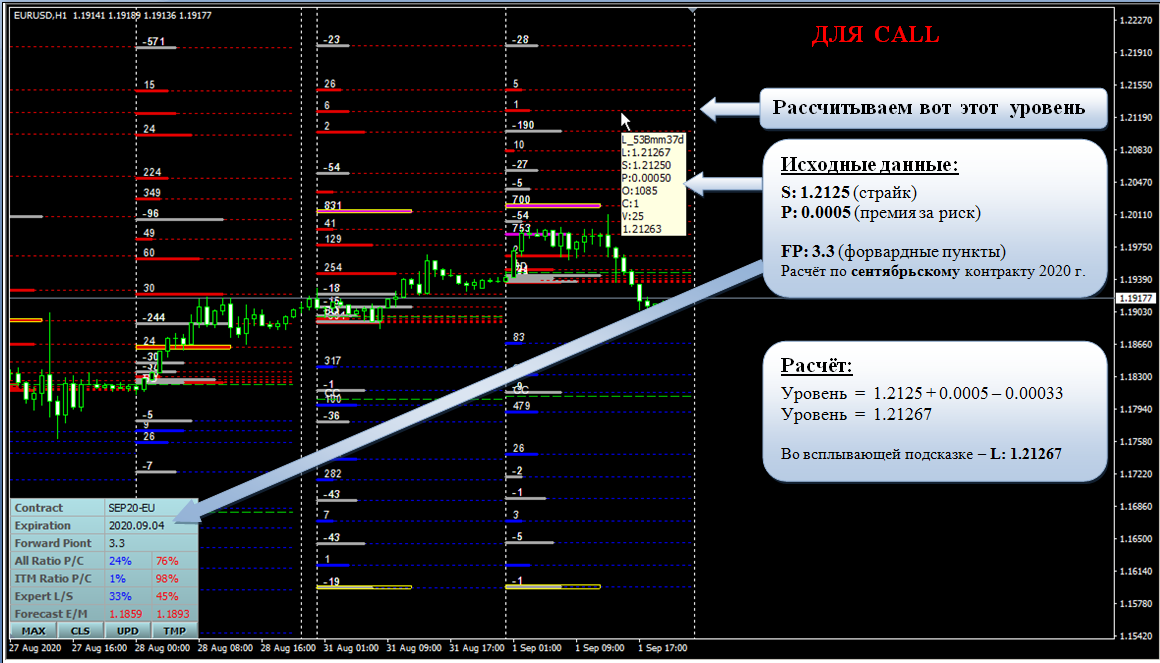

Формула расчёта опционного уровня:

УРОВЕНЬ = СТРАЙК ± ПРЕМИЯ – FP * 0.0001 (для пар с прямой котировкой)

УРОВЕНЬ = (1/ (СТРАЙК ± ПРЕМИЯ)) - FP * 0.0001 (для USD/CAD)

УРОВЕНЬ = (100/ (СТРАЙК ± ПРЕМИЯ)) - FP * 0.01 (для USD/JPY)

В приведенных формулах для уровней по опционам CALL премия прибавляется, а по опционам PUT –отнимается,

FP - это Forward Points (форвардные пункты).

Ниже на рисунках приведены примеры расчёта уровней по CALL и PUT опционам

для валютной пары EUR/USD (данные о страйке и премии - во всплывающей подсказке, а

о Forward Points - в информационной панельке в нижнем левом углу ценового графика)

О том, что такое границы рынка, уровни с притоком, уровни с оттоком, баланс дня и середина опционного канала, можно посмотреть ЗДЕСЬ

О том, как расчитывается уровень Max Pain можно посмотреть ЗДЕСЬ

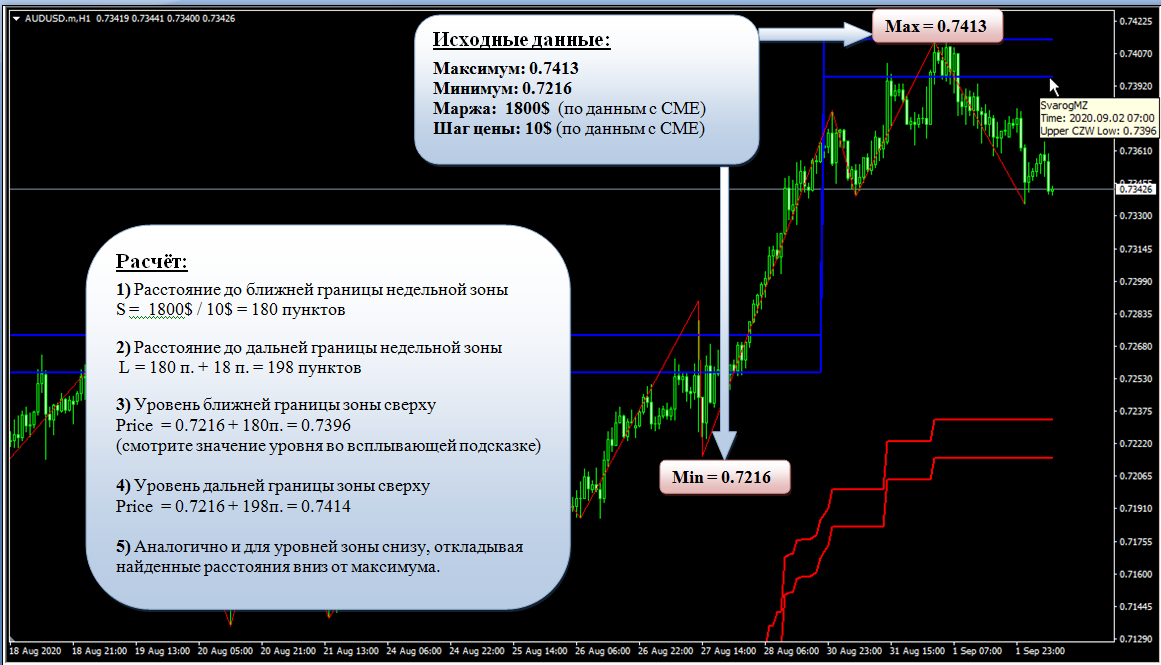

Расчёт маржинальных зон в индикаторе MarginZone

Недельная маржинальная зона (название «недельная» – условное) – это зона получения маржин-колла

игроками фьючерсного рынка с кредитным плечом 1:1, т.е такой диапазон цены,

где относительно слабые игроки с таким плечом могут понести убытки, если не пополнят депозит.

Дневная маржинальная зона (название «дневная» -условное) - это зона получения маржин-колла игроками

фьючерсного рынка с кредитным плечом 1:2, т.е такой диапазон цены, где относительно слабые игроки

с таким плечом также могут понести убытки, если не пополнят депозит.

Данная зона располагается на уровнях, в два раза меньших уровней недельной маржинальной зоны.

Положение зон рассчитывается на основе маржинальных требований биржи по соответствующим

валютным фьючерсам и шага цены из спецификации соответствующего фьючерсного контракта.

Зона строится от локального значимого максимума (минимума) в

противоположную сторону вниз(вверх-соответственно). В комплекте «SvarogFX» данные о поддерживающей марже (Maintenance) и шаге цены берутся с официального сайта Чикагской биржи СМЕ.

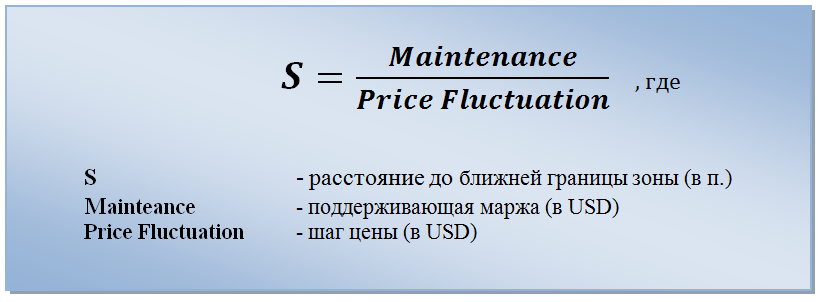

Порядок расчёта для пар с прямой котировкой:

1) Сначала находим расстояние до ближней границы недельной зоны по формуле

2) Затем находим расстояние до дальней границы недельной зоны (L), которое на 10% больше расстояния до ближней границы недельной зоны S (т.е. L = S + 10% * S)

3) После этого высчитываем непосредственно ценовые уровни всех границ зоны, откладывая соответствующее расстояние (в пунктах) от локального минимума – вверх, а от локального значимого максимума – соответственно вниз.

4) В заключение при необходимости высчитываются уровни дневных маржинальных зон (половинки) – они в два раза меньше рассчитанных недельных зон.

Порядок расчёта для пар с обратной котировкой:

1) Сначала переводим экстремум на рынке Форекс в цены фьючерса

Уровень фьючерса = 100 / уровень Форекс (для USD/JPY)

Уровень фьючерса = 1 / уровень Форекс(для USD/CAD)

При этом максимум на Forex соответствует минимуму на фьючере, и наоборот.

2) Затем выполняем все те же расчёты, что и для пар с прямой котировкой, но только в отношении найденных экстремумов в ценах фьючерса.

3) И в завершение выполняем обратное преобразование найденных ценовых уровней границ зон

из цен фьючерса в цены Forex:

Уровень Форекс = 100 / уровень фьючерса (для USD/JPY)

Уровень Форекс = 1 / уровень фьючерса(для USD/CAD)

Ниже на рисунке приведён пример расчёта границ недельной зоны для AUD/USD

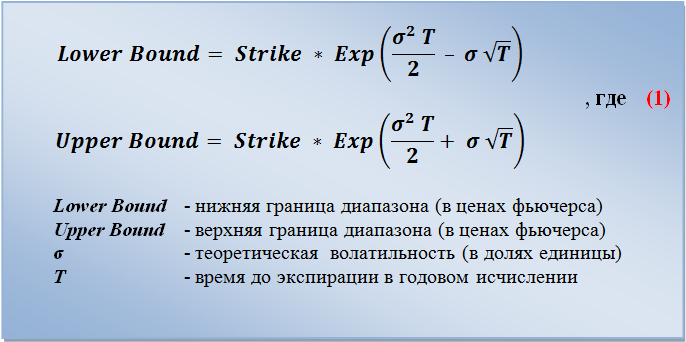

Расчёт ожидаемых диапазонов и уровней дисбаланса в ExpectedRange

Ожидаемые диапазоны – это такие ценовые диапазоны, в которых с вероятностью 68%

будет находиться цена в соответствующий период времени

(в течение дня - для дневного ожидаемого диапазона и

в течение недели – для недельного ожидаемого диапазона).

Границы диапазонов рассчитываются по формуле (1),

используемой Чикагской биржей CME (смотрите ниже).

Расчёт дневного диапазона производится исходя из предположения, что экспирация соответствующего контракта произойдёт через 1 день (в формуле выше T=1/365). Расчёт же недельного диапазона производится исходя из предположения, что экспирация соответствующего контракта произойдёт через 5 дней (в формуле выше T=5/365).

Исходными данными для расчёта являются страйк (Strike в формуле выше), ближайший к цене открытия фьючерса (для дневных зон – открытие дня, а для недельных – открытие недели), а также значение теоретической (расчётной) волатильности(σ - «сигма» в формуле выше).

Теоретическая волатильность рассчитывается по формулам

(2) и (3) с использованием модели

ценообразования опционов Блэка-Шоулза (смотрите рисунок ниже).

Исходными данными для расчёта волатильности являются: страйк, ближайший к цене открытия фьючерса, премия по этому страйку (цена опциона) и значение «дельты» по этому страйку за последнюю торговую сессию. Численными методами последовательного приближения определяется такое значение волатильности, когда все исходные значения опционных данных удовлетворяют формулам (2) и (3).

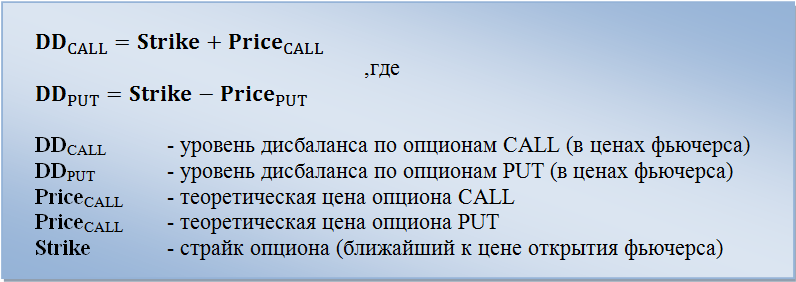

Дисбаланс дня – это такой опционный уровень (соответственно вверх от страйка для CALL ,

ближайшего к цене открытия дня, и вниз от этого же страйка для PUT), который рассчитывается

исходя не из той премии за риск (цены опциона), которая имела место в прошедшую торговую сессию,

а исходя из теоретической цены опциона на следующий рабочий день, рассчитываемой по модели Блэка-Шоулза с учётом

уменьшения количества дней до экспирации на текущую дату.

Теоретические цены опционов (в формуле выше) рассчитываются с использованием модели Блэка-Шоулза по формуле (2) на основании данных о цене открытия фьючерса, уменьшенного времени до экспирации и расчётной теоретической волатильности (смотрите выше о расчёте ожидаемых диапазонов)

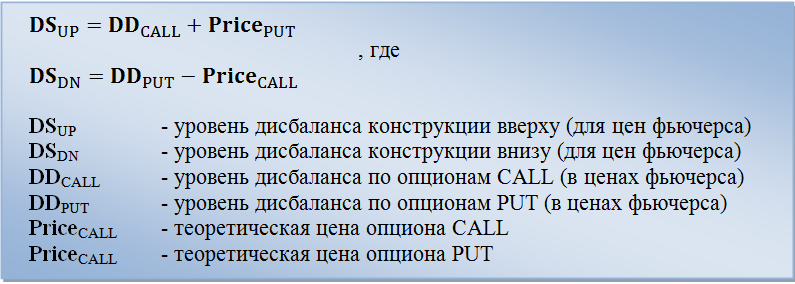

Конструкция Straddle – это такая конструкция, при которой покупаются (а, значит, и продаются)

сразу два опциона (CALL и PUT) на одном и том же страйке одновременно. Для покупателей такой

конструкции необходимо движение рынка в одну из сторон на расстояние, равное как минимум

значению стоимости двух опционов (до точки безубыточности), так как только за пределами этой

точки покупатели начнут получать прибыль. Для продавцов же напротив - выгодно, чтобы цена

находилась в диапазоне между двумя точками безубыточности, так как в таком случае они получат

прибыль в размере премии за риск, а в случае выхода за пределы диапазона – сначала начнут

терять полученную премию, а потом - и вообще нести убыток.

Именно эти точки безубыточности(расчитанные применительно к ближайшему к цене открытия

страйку, с учетом теоретических цен опционов и приведенные к ценам рынка Форекс) и называются

уровнями дисбаланса конструкции Straddle.

По существу это тот же уровень дисбаланса дня, но увеличенный на размер премии опциона,

противоположного тому, по которому рассчитан уровень дисбаланса дня.

На завершающем этапе расчётов все ценовые уровни пересчитываются применительно к рынку Forex с учётом Forward Points и обратной котировки некоторых валютных пар.

Более детально с механизмом формирования уровней дисбаланса (и с вкладываемой в них логикой) вы также можете ознакомиться в видео на канале Ильдара Нургалиева по ссылке - https://www.youtube.com/watch?v=AtCPbScdo_A